Nicht immer werden Lieferungen und Leistungen auf einen Schlag erbracht und abgerechnet. Vorauszahlungen und Teilzahlungen sorgen dafür, dass das Finanzierungs- und Zahlungsausfall-Risiko fair(er) zwischen Käufern und Verkäufern, Auftraggebern und Auftragnehmern verteilt wird.

Lektüretipp: Wie du mit invoiz Abschlags- und Schlussrechnungen schreibst und was dabei zu beachten ist, kannst du im illustrierten Step-by-Step-Tutorial nachlesen.

Zur Erinnerung: Einen gesetzlichen Anspruch auf Teil- oder Vorauszahlungen hast du als Auftragnehmer nur dann, wenn das einzelvertraglich geregelt ist. Laut Gesetz sind Geldschulden ansonsten fällig:

- beim Kaufvertrag: nach Vertragsschluss ( 433 BGB),

- beim Dienstvertrag: nach Erbringen der Leistung, bei wiederkehrenden Leistungen nach Ablauf eines Zeitabschnitts, z.B. Monats ( 614 BGB) und

- beim Werkvertrag: nach Abnahme des Werks ( 641 BGB).

Um vor Abnahme eines Werks oder vor der vollständigen Leistungserbringung einen Anspruch auf Bezahlung zu haben, musst du das mit deinem Kunden aushandeln.

Verwirrende Begriffsvielfalt

Je nach Branche und Vertragsart tragen Voraus- und Teilzahlungen ganz unterschiedliche Bezeichnungen. Die sorgen bei Dienstleistern, Händlern und anderen Kleingewerbetreibenden manchmal für Verwirrung und Missverständnisse.

Deshalb haben wir einmal die wichtigsten Begriffe und die dazugehörigen Vertragsarten für euch zusammengetragen:

- Vorschuss: Zahlung vor Leistungserbringung (Dienstvertrag),

- Abschlagszahlung / Akontozahlung: Zahlung vor Fertigstellung eines Werks (Werkvertrag) oder vor endgültig erbrachter Leistung (Dienstvertrag),

- Vorkasse: vollständige Bezahlung vor Lieferung (Kaufvertrag),

- Anzahlung / Vorauszahlung: (Teil-)Zahlung vor der Lieferung (Kaufvertrag) oder vor dem Beginn der Leistung (Werkvertrag),

- Teilzahlung: Zahlung nach bereits erbrachten Teilleistungen, die für den Empfänger bereits einen eigenständigen Wert haben (Werkvertrag).

- Ratenzahlung: Teilzahlungen nach bereits erfolgter Lieferung (Kaufvertrag).

- Schlusszahlung: Zahlung nach …

- Abnahme durch den Leistungsempfänger (Werkvertrag),

- Lieferung (Kaufvertrag mit Anzahlung),

- Leistungserbringung (Dienstvertrag mit Vorschuss).

Fällig sind Voraus- und Teilzahlungen in der Regel sofort bei Zugang der Rechnung beim Empfänger.

Wichtig: Die Bezeichnungen und dazugehörigen Anwendungsfälle dienen nur deiner Orientierung. Rechtlich eindeutig definiert sind sie nicht. Wenn du eine Rechnung bekommst, in der ein Dienstleister von dir „Vorkasse“ verlangt, in Wirklichkeit aber einen „Vorschuss“ haben möchte, ist das rechtlich unbedenklich. Im Zweifel gilt der in § 14 Abs. 1 UStG ausgestellte Freifahrtschein:

„Rechnung ist jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird, gleichgültig, wie dieses Dokument im Geschäftsverkehr bezeichnet wird.“

Stolperfalle Umsatzsteuer

Voraus- und Teilzahlungen sind grundsätzlich umsatzsteuerpflichtig – obwohl die Umsatzsteuer üblicherweise erst dann „entsteht“, wenn die Lieferung oder Leistung erbracht ist. Bei Voraus- oder Anzahlungen entsteht die Umsatzsteuer mit der Bezahlung. In § 13 Abs. 1 Nr. 1a UStG heißt es dazu:

„Wird das Entgelt oder ein Teil des Entgelts vereinnahmt, bevor die Leistung oder die Teilleistung ausgeführt worden ist, so entsteht insoweit die Steuer mit Ablauf des Voranmeldungszeitraums, in dem das Entgelt oder das Teilentgelt vereinnahmt worden ist.“

Entsprechend darf die Vorsteuer bei Voraus- und Teilzahlungen laut § 15 Abs. 1 Nr. 1 UStG erst dann geltend gemacht werden, wenn die Rechnung vorliegt und bezahlt ist.

Abschlags- und Schlussrechnungen schreiben

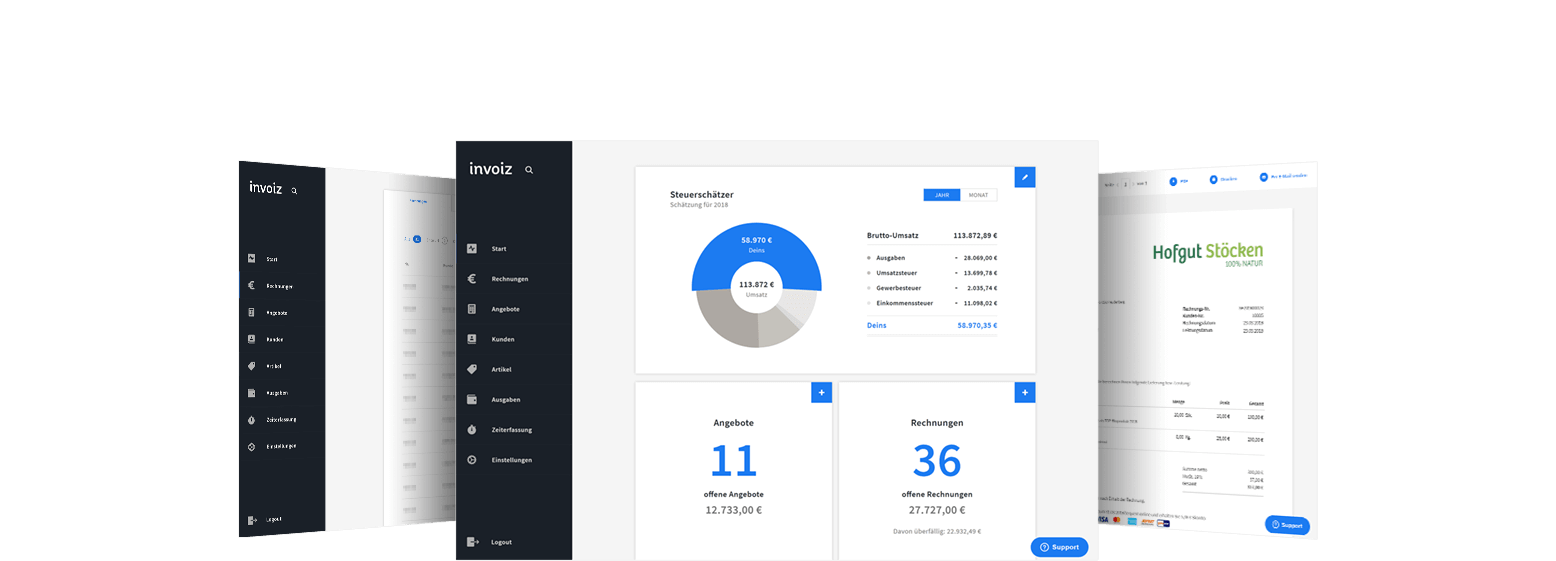

Die Rechnungsdokumente, mit denen bei Dienst- und Werkverträgen über Teil- und Vorauszahlungen abgerechnet werden, nennen sich üblicherweise Abschlagsrechnung. Für Abschlagsrechnungen gelten grundsätzlich dieselben Vorschriften wie für normale Rechnungen. Bei invoiz sieht eine Abschlagsrechnung zum Beispiel so aus:

Nachdem du den Gesamtauftrag abgewickelt hast, schreibst du deine Schlussrechnung. Der Gesetzgeber spricht in § 14 Abs. 5 UStG von „Endrechnung“.

In die Schluss- oder auch Endrechnung gehören …

- alle Teilleistungen und (Netto-)Entgelte des Gesamtprojekts,

- die bereits geleisteten (Netto-)Teilentgelte und die darauf anfallenden Steuerbeträge und

- der offene Restbetrag und die darauf noch fällige Umsatzsteuer.

Eine finanzamtssichere invoiz-Schlussrechnung sieht zum Beispiel so aus:

Apropos finanzamtssicher: Falls du (noch 😊) nicht mit invoiz arbeitest, solltest du bei den einzelnen Umsatzsteuerangaben auf Schlussrechnungen vorsichtig sein. Eine fehlerhafte Auflistung kann dazu führen, dass du denselben Umsatzsteuerbetrag mehrfach ans Finanzamt abführen musst. Ausführlichere Informationen bietet der Beitrag „Schlussrechnungen: Vorsicht bei der Umsatzsteuer!“, den wir demnächst an dieser Stelle veröffentlichen: Stay tuned!

Noch Fragen?

Was du bei Zahlungskonditionen auf Angeboten, Ein- und Ausgangsrechnungen und Mahnungen sonst noch alles beachten solltest und wie invoiz dir dabei hilft, erfährst du unter anderem auf folgenden Seiten:

Teste invoiz kostenlos auf Herz und Nieren: Einfach mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang zur Verfügung.