Eine Rechnung kann „brutto“ oder „netto“ geschrieben werden: Netto-Rechnungen gehen üblicherweise an Geschäftskunden, Brutto-Rechnungen an Verbraucher.

So oder so: In den allermeisten Fällen handelt es sich zumindest beim Rechnungs-Endbetrag um einen Bruttowert. Denn grundsätzlich gilt bei der Umsatzsteuer:

Netto-Verkaufspreis plus Umsatzsteuer gleich Brutto-Verkaufspreis.

Brutto oder netto: Ein vieldeutiges Begriffspaar

Vorweg: Die Begriffe brutto und netto gibt es nicht nur bei der Umsatzsteuer. Sie finden auch bei anderen Abgaben und Steuern Anwendung. Insbesondere bei der Einkommensteuer, den Sozialversicherungsbeiträgen und der Gewinnermittlung. Mit den unterschiedlichen Netto-/Brutto-Perspektiven beschäftigt sich der invoiz-Blogbeitrag „Vom Netto vom Brutto: So rechnest du richtig!„

Praxistipp: Falls du dich mit dem Berechnen der Steueranteile schwer tust, kannst du sie auch einfach per Browser ermitteln. Online-Tools wie der „Brutto-Netto-Rechner“ lassen dir auch die Wahl zwischen dem Regelsteuersatz (von derzeit 19 %) und dem ermäßigten Steuersatz (von derzeit 7 %).

Zurück zur Umsatzsteuer (= Mehrwertsteuer) auf Rechnungen:

B2B-Nettorechnung vs. B2C-Bruttorechnung

Üblich ist die begriffliche Unterscheidung nach Rechnungsempfängern:

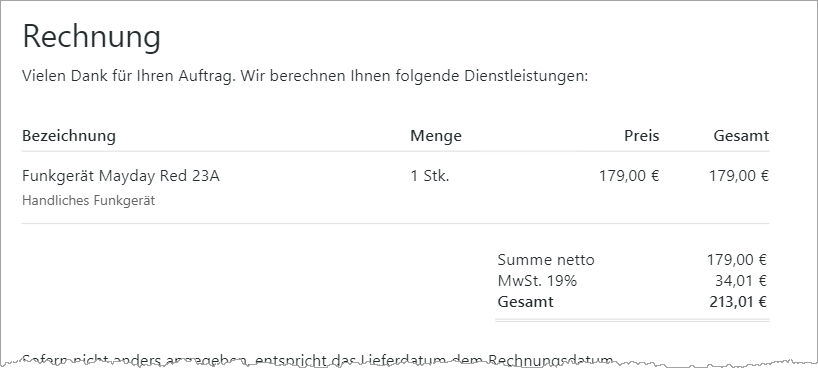

- Bei Geschäften zwischen Unternehmen (Business-to-Business = B2B) sind Netto-Rechnungen üblich. Sämtliche Rechnungspositionen enthalten Nettowerte (ohne Umsatzsteuer). Die Rechnungsbeträge der einzelnen Positionen ergeben den Netto-Gesamtbetrag. Anschließend werden der Umsatzsteuer-Betrag und der gesamte Brutto-Rechnungsbetrag ermittelt.Im einfachsten Fall sieht das dann zum Beispiel so aus:

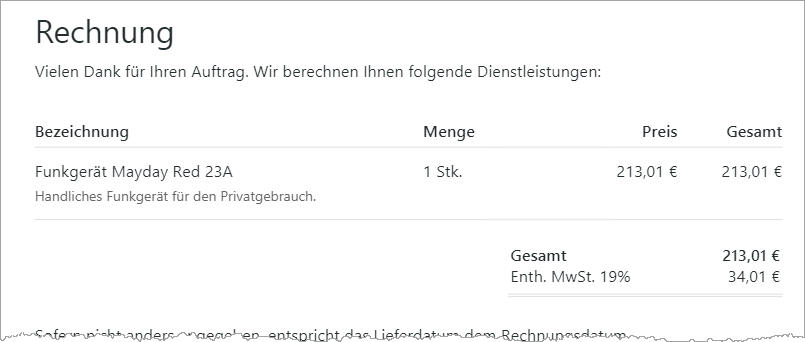

- Bei Geschäften mit Verbrauchern (Business-to-Consumer = B2C) werden hingegen oft Brutto-Rechnungen ausgestellt. Bereits die einzelnen Rechnungspositionen enthalten Bruttobeträge (inklusive Umsatzsteuer). Die Bruttobeträge der einzelnen Positionen ergeben den Brutto-Gesamtbetrag. Der darin enthaltene Umsatzsteuer-Betrag wird separat ausgewiesen.Das sieht dann zum Beispiel so aus:

Mit anderen Worten: Es handelt sich nur um verschiedene Darstellungsweisen. Rechnerisch und wertmäßig unterscheiden sich Netto- und Bruttorechnungen überhaupt nicht. Die Gesamtbeträge und Umsatzsteueranteile sind identisch. Der Aussteller muss in beiden Fällen die Mehrwertsteuer berechnen. Und der ermittelte Steueranteil muss unaufgefordert ans Finanzamt abgeführt werden.

Wichtig: Eine gesetzliche Verpflichtung, Brutto-Rechnungen an Verbraucher zu verschicken, gibt es nicht! Bis auf wenige Ausnahmen (vor allem im Baugewerbe) haben Privatkunden gar keinen ausdrücklichen Anspruch auf eine Rechnung.

Als Begründung für Bruttorechnungen an Verbraucher wird oft die Preisangabenverordnung (PAngV) ins Feld geführt. Die bezieht sich jedoch nicht auf Abrechnungen, sondern auf Werbung, Angebote und sonstige „Anpreisungen“ von Waren und Leistungen.

Soweit sich gewerbs- oder geschäftsmäßige Angebote an Privatleute richten, müssen darin Endpreise angegeben werden. Das heißt inklusive Mehrwertsteuer und sonstige Preisbestandteile.

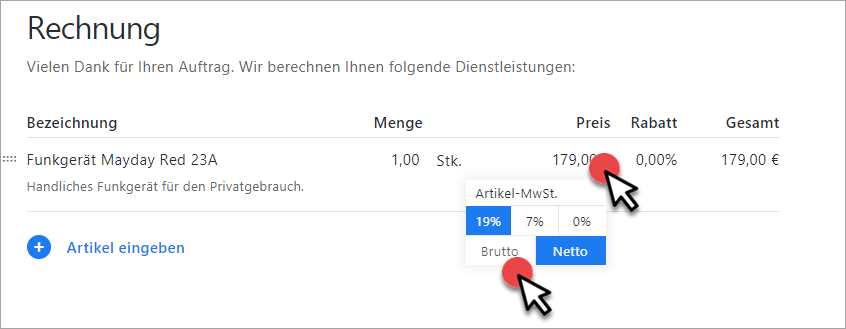

Praxistipp: Mit invoiz kannst du wahlweise Netto-Rechnungen und Brutto-Rechnungen schreiben. Voreingestellt sind Nettopreise auf Positionsebene. Wenn du jedoch in die „Preis“-Spalte klickst, öffnet sich ein Auswahldialog. Dort kannst du bei Bedarf auch zur „Brutto“-Preisdarstellung wechseln:

Falls du weitere Positionen in dieselbe Rechnung einfügst, übernimmt invoiz dort automatisch die Brutto-Darstellung.

Der Begriff Netto-Rechnung findet aber noch in anderen Zusammenhängen Verwendung:

Netto-Rechnung I: Steuerfreie Lieferungen und Leistungen

Nicht jede Rechnung enthält Umsatzsteuer. Selbst im Inland gibt es zahlreiche Waren und Dienstleistungen, die komplett von der Umsatzsteuer befreit sind. Dazu zählen insbesondere:

- medizinische und pflegerische Leistungen von Ärzten, Therapeuten, Krankenhäusern, Alten- und Pflegeheimen,

- manche wissenschaftlichen, kulturellen und sportlichen Veranstaltungen,

- Leistungen von Schulen und Bildungsträgern,

- bestimmte Umsätze von Postunternehmen,

- Vermittlungsleistungen in der Finanzbranche oder auch

- Umsätze der Luft- und Seeschifffahrt.

Die wichtigsten Vorschriften über Steuerbefreiungen finden sich in § 4 UStG sowie im Umsatzsteueranwendungserlass.

Netto-Rechnung II: Grenzüberschreitende Lieferungen und Leistungen

Umsatzsteuer wird gemäß § 1 UStG auf Waren und Dienstleistungen erhoben, die „ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens“ erbringt. Die meisten grenzüberschreitenden Umsätze unterliegen nicht der Umsatzsteuer. Deshalb handelt es sich bei vielen Rechnungen aus dem Ausland oder ins Ausland um Netto-Rechnungen.

Welche Umsatzsteuer-Regelungen bei Auslandsgeschäften im Einzelfall gelten, hängt davon ab …

- ob es sich um Warenlieferungen oder „sonstige Leistungen“ (= Dienstleistungen“) handelt,

- aus welchem Ursprungsland die Ware stammt und in welches Zielland sie geliefert wird (EU-Mitglied oder Drittstaat),

- in welchem Land die Dienstleistung erbracht wird (EU-Mitglied oder Drittstaat) und

- ob der Kunde ein Unternehmen oder eine Privatperson ist. Der Nachweis des Unternehmer-Status erfolgt innerhalb der EU mithilfe der Umsatzsteuer-Identifikationsnummer.

So oder so: Steuerbefreiungen nehmen Finanzamtsprüfer besonders kritisch unter die Lupe. Bevor du umsatzsteuerfreie Netto-Rechnungen verschickst, klärst du die Details deines Einzelfalls am besten mit einem Steuerberater.

Lektüretipp: Du hast noch keinen Berater? Dann empfehlen wir dir einen Blick auf den invoiz-Beitrag „Steuern & Buchführung: Selber machen oder Berater?„

Netto-Rechnung III: Kleinunternehmer-Regelung

Auf Kleinunternehmer-Rechnungen wird zwar keine Umsatzsteuer ausgewiesen. Genau genommen handelt es sich trotzdem nicht um Netto-Rechnungen. Denn laut § 19 Abs. 1 UStG wird die in Kleinunternehmer-Rechnungen enthaltene Umsatzsteuer lediglich „nicht erhoben“.

Die Folge:

- Falls ein Selbstständiger sich zu Unrecht auf die Kleinunternehmer-Regelung beruft, muss der Rechnungsaussteller den im Rechnungsbetrag enthaltenen Umsatzsteuer-Anteil trotzdem ans Finanzamt abführen!

- Der Rechnungsempfänger darf dann auf Grundlage der Kleinunternehmer-Rechnung trotzdem keine Vorsteuer abziehen.

Mit anderen Worten: Eine Kleinunternehmer-Rechnung ist keine umsatzsteuerfreie Rechnung und auch keine Nettorechnung.

Im betrieblichen Alltag macht das aber keinen Unterschied. Vorausgesetzt natürlich, du vergisst auf deinen Ausgangsrechnungen nicht den Hinweis auf den Grund für die fehlende Umsatzsteuerangabe. Das gilt im Übrigen auch für echte steuerfreie und nicht steuerbare Lieferungen und Leistungen.

Lektüretipps: Ausführliche Informationen zu den Steuererleichterungen für Selbstständige und Kleingewerbetreibende mit geringen Umsätzen findest du in unserem „Crashkurs Kleinunternehmer-Regelung„. Mit den Informationspflichten auf Nettorechnungen beschäftigt sich der invoiz-Blogbeitrag „Umsatzsteuerfreie Rechnung: Begründung nicht vergessen!„

Noch Fragen?

Weitere Tipps zum Thema Rechnung schreiben erhältst du auf folgenden invoiz-Seiten:

- Vom Netto vom Brutto: So rechnest du richtig!

- Einfach, intuitiv & sicher: Das Nr. 1 Rechnungsprogramm für Selbstständige

- Alle Neune: Schritt für Schritt zur Profi-Rechnung

- Das ist ja leicht: Rechnungsvorlagen an deine Wünsche anpassen

- Richtige Rechnungen: Die Nummer mit den Rechnungsnummern

- Wie die Profis: Abschlags- und Schlussrechnungen mit invoiz schreiben

- invoizPAY: Rechnungen mit eingebautem Inkasso-Turbo!