Bei einer Kleinbetragsrechnung ist das Finanzamt großzügiger. Einige der sonst üblichen Rechnungs-Pflichtbestandteile müssen nicht enthalten sein. Auf diese Weise erleichtert der Gesetzgeber Alltagsgeschäfte.

Beispiel: Standardmäßig muss eine Rechnung unter anderem den Namen und die Anschrift des Rechnungsempfängers enthalten. Beim Verkauf von Brötchen, Büchern und anderen Geschäften mit Laufkundschaft wäre das viel zu aufwendig.

Auch der Mehrwertsteuer-Betrag muss auf einer Kleinbetragsrechnung nicht separat ausgewiesen werden. Es genügt, den Gesamtbetrag der Lieferung oder Leistung in einer Summe sowie den anzuwendenden Steuersatz anzugeben.

Kleinbetragsrechnungen sind vollwertige Geschäftsdokumente!

Wichtig sind die Sondervorschriften für Kleinbetragsrechnungen vor allem für Geschäftsleute. Denn auch Kleinbetragsrechnungen gelten als vollwertige Belege. Sie berechtigen den Empfänger …

- sowohl zum Abzug von Betriebsausgaben

- als auch zum Vorsteuerabzug.

Und als Rechnungsteller musst du den entfallenden Steuerbetrag für die Lieferung oder sonstige Leistung ans Finanzamt melden und abführen. Für Privatleute spielt der Unterschied zwischen normalen Rechnungen und Kleinbetragsrechnungen dagegen keine große Rolle.

Kleinbetragsrechnung: Gesamtbetrag von 150 auf 250 Euro angehoben

Die gute Nachricht: Im Januar 2017 wurde die Grenze für Kleinbetragsrechnungen von 150 Euro auf 250 Euro angehoben. Die geänderte Vorschrift findet sich in § 33 UStDV

Wichtig: Abgesehen vom erhöhten Grenzwert ist alles beim Alten geblieben. Die 250-Euro-Grenze ist nach wie vor ein Bruttobetrag. Das heißt: inklusive Umsatzsteuer (= Mehrwertsteuer). Wie hoch der Steuersatz ist, spielt keine Rolle.

Auch die Ausnahmen von der Vereinfachungs-Regelung sind unverändert. Nicht zum Vorsteuerabzug berechtigen Kleinbetragsrechnungen, wenn …

- der Leistungsempfänger Steuerschuldner ist (= Steuerschuldumkehr gemäß § 13b UStG),

- du Waren im Ausland einkaufst oder ins Ausland lieferst (§ 3c UStG) und / oder

- über innergemeinschaftliche Lieferungen abgerechnet wird (§ 6a UStG).

Solche und ähnliche Zweifelsfälle besprichst du am besten mit deinem Steuerberater.

Praxistipp: Du hast noch keinen Berater? Dann lohnt sich ein Blick auf den invoiz-Blogbeitrag „Steuern & Buchführung: Selber machen oder Berater?“ Dort findest du auch Tipps, wie du den passenden Steuerberater aussuchst.

Unverändert: Die Pflichtbestandteile einer Kleinbetragsrechnung

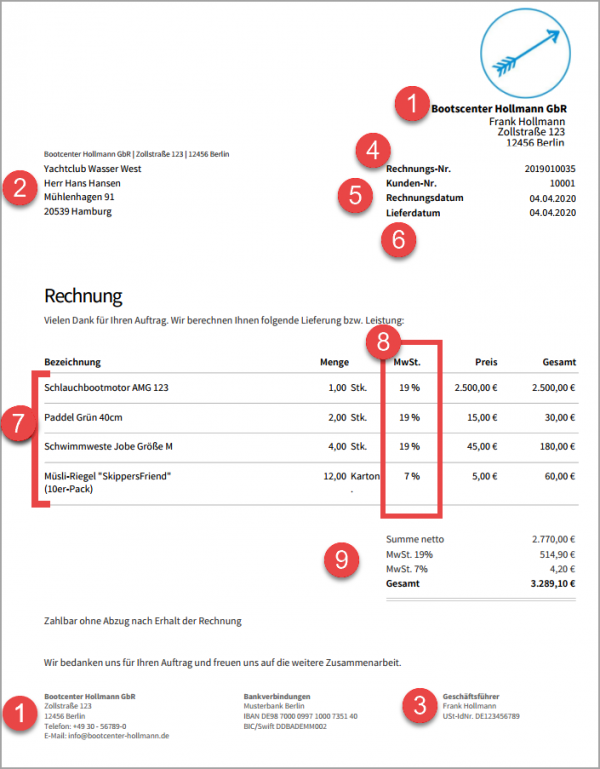

Rechnungen, die den Gesamtbetrag von 250 Euro nicht übersteigen, müssen die folgenden Angaben enthalten:

- Name und Anschrift des Rechnungsausstellers („leistender Unternehmer“),

- Ausstellungsdatum,

- Menge, Art und Umfang der gekauften Produkte und Dienstleistungen,

- Gesamtbetrag inklusive Umsatzsteuer (= Mehrwertsteuer),

- der anzuwendende Steuersatz (oder Grund einer eventuellen Steuerbefreiung).

Wenn du also das nächste Mal für dein Unternehmen einkaufen gehst, schau doch einfach mal nach, ob der Kassenzettel auch wirklich die genannten Mindest-Informationen enthält. Bei elektronischen Kassenbelegen ist das in der Regel der Fall.

Anspruch auf korrekte Kleinbetragsrechnung

Wenn du eine handschriftliche Quittung bekommst, ist ein kritischer Blick ganz besonders wichtig. Fehlt eine Angabe oder stimmt sonst etwas nicht? Dann hast du als Unternehmer Anspruch auf eine korrekte Rechnung. Das steht in § 14 Abs. 2 UStG.

Zugegeben: Die finanziellen Folgen einer einzelnen vom Finanzamt nicht anerkannten Kleinbetragsrechnung halten sich in Grenzen. Doch auf mehrere Jahre gesehen kann durchaus spürbarer Schaden entstehen.

Hinzu kommt: Zwar kannst du dir auch nachträglich noch eine korrigierte Rechnung ausstellen lassen. Das macht aber viel Arbeit und bleibt oft erfolglos. Etwa, weil der Aussteller sich weigert oder sein Geschäft aufgegeben hat.

Korrekte Ausgangsrechnungen?

Keine Sorge: Wenn du deine eigenen Rechnungen mit invoiz schreibst, sind von vornherein alle Pflichtangaben enthalten:

Was es mit den einzelnen Pflichtangaben auf sich hat, erfährst du im invoiz-Blogbeitrag „Die 10 Rechnungs-Gebote“.

Noch Fragen?

Was bei Ein- und Ausgangs-Rechnungen sonst noch wichtig ist und wie invoiz dir dabei hilft, erfährst du hier:

- Checkliste Eingangsrechnungen: Trau – schau – wem?

- Rechnung korrigieren: So änderst du Rechnungen rechtssicher!

- invoizPAY: So funktioniert die Blitz-Bezahlung

- Alle Neune: Schritt für Schritt zur Profi-Rechnung mit System

Teste unser Finanz- und Rechnungsprogramm kostenlos auf Herz und Nieren. Einfach mit E-Mail-Adresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang von invoiz zur Verfügung.