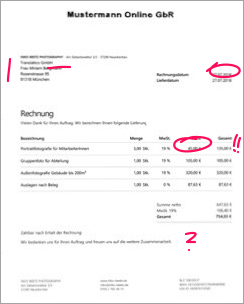

Eine fehlerhafte Rechnung kann peinliche und teure Folgen haben. Und zwar sowohl für den Aussteller als auch den Empfänger der Rechnung. Das gilt vor allem für höhere Rechnungsbeträge.

Eine fehlerhafte Rechnung kann peinliche und teure Folgen haben. Und zwar sowohl für den Aussteller als auch den Empfänger der Rechnung. Das gilt vor allem für höhere Rechnungsbeträge.invoiz macht Schluss mit fehlerhaften Rechnungen

Die gute Nachricht gleich vorweg: Wenn du deine eigenen Rechnungen mit dem Online-Rechnungstool invoiz schreibst, bist du auf der sicheren Seite. Die Rechnungsvorlagen enthalten dann von vornherein alle gesetzlichen Pflichtangaben. Du brauchst nur noch deine eigenen Daten einzutragen.

Lektüretipp: Im Beitrag „Alle Neune: Schritt für Schritt zur Profi-Rechnung mit System“ erfährst du, wie die Personalisierung deines Rechnungsvordrucks funktioniert.

Trotzdem: Fehler und Irrtümer passieren nun einmal – und da ist es gut zu wissen, welche Folgen sich daraus ergeben können.

Fehlerhafte Ausgangsrechnungen

Die rechtlichen und finanziellen Folgen mangelhafter Rechnungen halten sich für den Aussteller auf den ersten Blick in Grenzen. Was viele Jung-Unternehmer überrascht: Das Problem hat zunächst einmal der Rechnungsempfänger.

Denn die Liste der Rechnungs-Pflichtbestandteile stammt aus § 14 Abs. 4 UStG. Falsche Rechnungen gefährden daher vor allem den Vorsteuerabzug des Rechnungsempfängers. Das wiederum hat jedoch mittelbar Auswirkungen auf den Rechnungsaussteller. Doch der Reihe nach:

Fehlerhafte Rechnung: Teure Folgen für Empfänger

Wenn auf einer Rechnung Pflichtangaben fehlen, kann bei einer späteren Betriebsprüfung der Vorsteuerabzug gestrichen werden. Oft beanstanden Prüfer …

- fehlende Rechnungsnummer oder Steuernummer des Absenders,

- die Angabe von Umsatzsteuersatz oder Leistungsdatum oder auch

- falsche oder unvollständige Namens-, Firmen- oder Adressangaben des Empfängers.

Bei größeren Anschaffungen beträgt der steuerliche Schaden schnell Hunderte oder gar Tausende Euro. So enthält zum Beispiel der Ladenpreis des neuen Geschäftswagens im Wert von 25.000 Euro allein fast 4.000 Euro Vorsteuer.

Passieren bei solchen Vorgängen wiederholt Fehler, geht das richtig ins Geld. Da im Rahmen von Steuerprüfungen mindestens drei Steuerjahre kontrolliert werden, kann allein der Vorsteuerverlust für Selbstständige und kleine Unternehmen existenzgefährdend sein! Hinzu kommt, dass unter Umständen auch noch der Betriebsausgaben-Abzug gefährdet ist.

Zum Glück nimmt das Finanzamt mit den Rechnungsanforderungen es bei den Betriebsausgaben nicht ganz so genau wie beim Vorsteueranteil. Im Einkommensteuergesetz gibt es keine ausdrücklichen Rechnungs-Pflichtangaben.

Trotzdem streichen Betriebsprüfer oft auch den Abzug von Betriebsausgaben. Gibt es sehr viele falsche oder fehlende Belege, kann im ungünstigsten Fall sogar die ganze Buchführung in Zweifel gezogen werden. Dann droht die Schätzung der gesamten Besteuerungsgrundlage. Die ist fast immer extrem teuer für den Steuerpflichtigen.

☝ Du suchst mehr Informationen zum Thema Rechnungen?Dann bist du in unserer invoiz Bibliothek bestens aufgehoben! Unter „Rechnung schreiben: So geht’s!“ klären wir alle Fragen rund um das Schreiben von Rechnungen. |

Fehlerhafte Rechnung: Falsche Umsatzsteuer-Angaben

Rechnungsfehler können auch in einem falschen Umsatzsteuersatz oder einem falsch berechneten Umsatzsteuerbetrag bestehen. Dann gelten folgende Grundsätze:

- Zu hoch ausgewiesene Umsatzsteuer-Beträge muss der Rechnungsaussteller in voller Höhe ans Finanzamt abführen. Wegen der fehlerhaften Rechnung darf der Rechnungsempfänger im Prinzip gar keine Vorsteuer abziehen. Höchstens jedoch den richtigen niedrigeren Betrag.

- Bei zu niedrig ausgewiesener Umsatzsteuer schuldet der Rechnungsaussteller den richtigen höheren Betrag. Wegen der fehlerhaften Rechnung darf der Rechnungsempfänger eigentlich auch hier gar keine Vorsteuer abziehen. Höchstens jedoch den richtigen niedrigeren Betrag.

Wichtig: Zwar ändert das Fehlen einer korrekten Rechnung nichts an der Fälligkeit der Geldforderung. Selbst ohne Rechnung ist dein Kunde grundsätzlich zur Zahlung verpflichtet.

Zumindest den Umsatzsteueranteil wird er dir bis zur Vorlage einer ordentlichen Rechnung jedoch vorenthalten. Denn die Zahlung des Umsatzsteueranteils setzt voraus, dass eine umsatzsteuerlich korrekte Rechnung vorliegt!

Fehlerhafte Rechnung korrigieren oder ersetzen

Immerhin: Eine finanzamtstaugliche Rechnung darf auch im Nachhinein erstellt werden. Bei der Korrektur einer unvollständigen Rechnung sind sogar verschiedene Möglichkeiten erlaubt:

- Der Aussteller kann seine fehlerhafte ursprüngliche Rechnung nachträglich ergänzen. Angenommen, er hat versäumt, seine Steuernummer oder Umsatzsteuer-Identifikationsnummer anzugeben. Dann besteht die Möglichkeit, die fehlende Information schriftlich nachzureichen.Zum Beispiel per Brief, E-Mail oder Fax. Eine ergänzte oder separat korrigierte Rechnung möglich, weil eine Rechnung aus mehreren Dokumenten bestehen darf. Das steht in § 31 UStDV.

Wichtig ist jedoch, dass im Nachtrag eindeutig auf die ausgestellte Rechnung Bezug genommen wird. Etwa durch Hinweis auf die Rechnungsnummer. - Der Aussteller kann aber auch eine komplett neue Rechnung unter einer neuen Rechnungsnummer schicken. Doch auch hier ist Vorsicht geboten. Denn in der Alt-Rechnung sind ja bereits Umsatzsteueranteile enthalten. Daher könnte der Empfänger bereits seinen Vorsteuerabzug geltend gemacht haben.

Deshalb muss die ursprüngliche Rechnung zunächst „storniert“ werden. Bevor du selbst eine neue Ausgangsrechnung verschickst oder eine neue Eingangsrechnung bezahlst, solltest du die Ausgangsrechnung stornieren oder zurücknehmen.

Lektüretipp: Ausführliche Informationen zum Thema Korrektur- und Stornorechnungen findest du im invoiz-Blogbeitrag „Was ist eine Stornorechnung?“

Korrekte Eingangsrechnung einfordern

Dir selbst fällt auf der Rechnung eines Lieferanten oder Dienstleisters ein Fehler auf? Dann sprichst du am besten persönlich mit deinem Geschäftspartner. Meist sorgt ein freundlicher Anruf schnell für Abhilfe. Es ist ja nur in den allerseltensten Fällen böse Absicht im Spiel:

- Wenn es sich nur um eine fehlende Rechnungsangabe handelt (z. B. einen Schreibfehler im Adressfeld), lass sie dir die Korrektur einfach schriftlich zuschicken. Natürlich unter Angabe der Rechnungsnummer, auf die sich die Information bezieht.

- Bei umfangreicheren Ergänzungen oder Änderungen, verlangst du am besten eine komplette Rechnungskorrektur. Bestehend aus Storno und Gutschrift der Ursprungsrechnung und richtiger neuer Rechnung.

Falls dein Geschäftspartner nicht kooperativ ist, sprichst du am besten mit deinem Steuerberater. Der kann dir sagen, ob die Rechnung korrekt ist. Außerdem wird er dich dabei unterstützen, eine finanzamtstaugliche Abrechnung schriftlich einzufordern.

Schlechten Eindruck vermeiden!

Profis nehmen es mit der Rechnungskontrolle sehr genau. Zumindest ab einem bestimmten Auftragswert. Wenn ein Finanzamtsprüfer eine Kleinbetragsrechnung moniert, ist der Vorsteuer- oder Betriebsausgaben-Abzug zu verkraften. Der Aufwand, nachträglich noch ein korrektes Abrechnungsdokument zu besorgen, ist dann unverhältnismäßig hoch.

Für höhere Rechnungsbeträge gilt das nicht. Dann musst du damit rechnen, dass vor allem Geschäftskunden fehlerhafte Rechnungen bemängeln. Und mehr oder weniger energisch eine Korrektur verlangen. Solltest du tatsächlich einmal eine fehlerhafte Rechnung erstellt haben, kommst du diesem Wunsch am besten ganz schnell und entgegenkommend nach.

Praxistipp: Wie du dabei vorgehst, erfährst du in unserem Videoblog: „Wie du eine Rechnung richtig stornierst (Anleitung)!“

Wiederholt sollten dir Fehler bei der Rechnungstellung nach Möglichkeit jedenfalls nicht unterlaufen. Sonst outest du dich ungewollt als unfähiger Business-Anfänger. Ein Grund mehr, eine professionelle Rechnungs-Software wie invoiz zu verwenden. Mit der erstellst du im Handumdrehen inhaltlich und optisch ansprechende Rechnungsdokumente.

Noch Fragen?

Was beim Schreiben von Ausgangsrechnungen und der Kontrolle von Eingangsrechnungen sonst noch alles zu beachten ist, erfährst du auf folgenden Seiten:

- Vertrauen ist gut – Kontrolle ist besser: Checkliste Eingangsrechnungen.

- Rechnung schreiben: Die 10 Pflichtangaben

- Alle Neune: Schritt für Schritt zur Profi-Rechnung mit System

- Welcher Steuersatz gilt? 0%, 7% oder 19%?

- Umsatzsteuerfreie Rechnungen schreiben: Begründung nicht vergessen!

- Fortlaufende Rechnungsnummer: Die Nummer mit den Rechnungsnummern

- Was denn nun: Umsatzsteuer oder Mehrwertsteuer?

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Umsatzsteuerpraxis: Von der Steuersignatur zur Steuererklärung

- Steuervereinfachungen: Mehr Zeit für Umsatzsteuer-Voranmeldungen

- Steuern & Buchführung: Selber machen oder Berater?

- Besuch vom Finanzamt: Wie geht eigentlich eine „Steuerprüfung“?

Teste invoiz kostenlos auf Herz und Nieren:

Einfach mit E-Mail-Adresse und Passwort registrieren – und sofort steht dir der volle Funktionsumfang zur Verfügung.