Die Kleinunternehmer-Umsatzgrenze liegt neuerdings bei 22.000 Euro. Um die Überwachung der Umsatzgrenze musst du dich selbst kümmern. Denn wenn du das Umsatz-Limit überschreitest, unterliegst du im Folgejahr automatisch der „Regelbesteuerung“.

Als umsatzsteuerpflichtiger Unternehmer kannst du dann nicht mehr von der Kleinunternehmerregelung profitieren. Du musst regelmäßig Umsatzsteuer-Voranmeldungen abgeben. Und deine Umsatzsteuereinnahmen unaufgefordert ans Finanzamt abführen.

Vorweg: Bis zum vergangenen Jahr lag die Kleinunternehmer-Umsatzgrenze bei 17.500 Euro Umsatz. Durch das „Bürokratieentlastungsgesetz III“ wurde die Grenze von 17.500 Euro auf 22.000 Euro angehoben.

Kleinunternehmer-Umsatzgrenze überschritten? Keine Post vom Finanzamt!

Wichtig: Eine Aufforderung vom Finanzamt bekommst du am Ende des Jahres nicht. Noch nicht einmal dein Steuerberater kann dir die Überwachung der Umsatzgrenze komplett abnehmen. Schließlich erfährt auch der ja erst mit Verzögerung, wie viele Rechnungen du in welcher Höhe bereits verschickt hast. Und vor allem: Welche davon deine Kunden bezahlt haben.

Keine Sorge: Liegen deine steuerpflichtigen Einnahmen im Jahr 2020 über der 22.000-Euro-Grenze, musst du für das laufende Jahr keine Nachteile befürchten. Ist die Umsatzgrenze jedoch erst einmal überschritten, verlierst du in Zukunft deinen Sonderstatus als Kleinunternehmer.

Dann gilt für dich im Jahr 2021 auf jeden Fall die Regelbesteuerung. Ab Januar müsstest du auf deinen Rechnungen Umsatzsteuer ausweisen, regelmäßig Umsatzsteuervoranmeldungen machen und so weiter.

Ermittle als Kleinunternehmer die aktuelle Umsatzhöhe!

Mal ehrlich: Kannst du auf Anhieb sagen, wie hoch dein Umsatz im laufenden Jahr ist?

Zur Erinnerung: Entscheidend ist nicht die Summe deiner Ausgangsrechnungen, sondern die Summe der von deinen Kunden seit Jahresbeginn tatsächlich bezahlten Rechnungen.

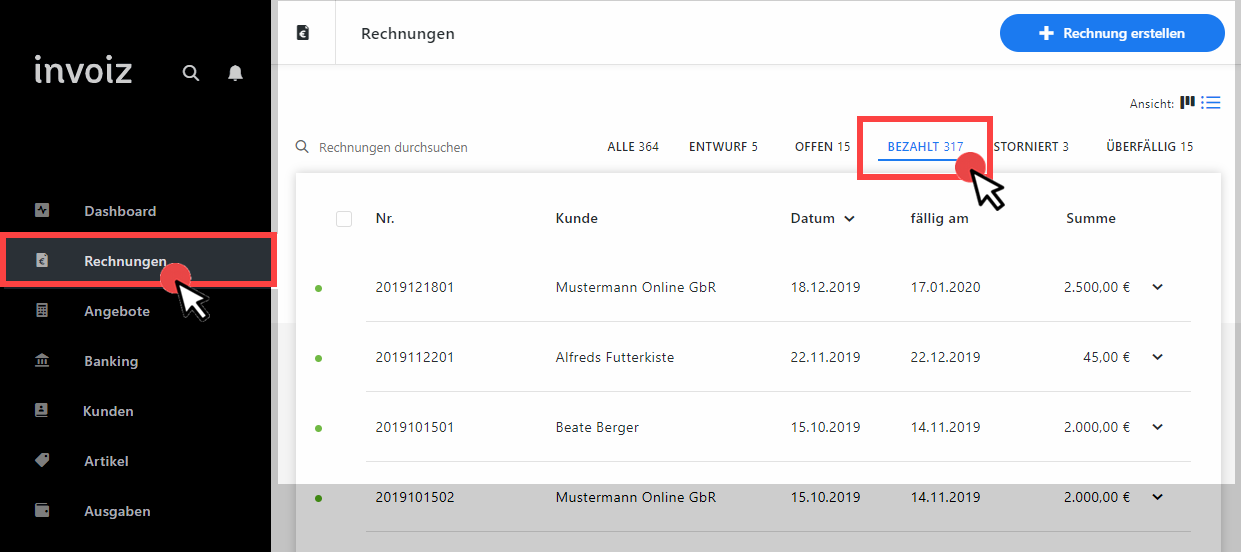

Praxistipp: invoiz-Anwender klicken im Bereich „Rechnungen“ einfach auf den „Bezahlt“-Link und schon erscheint eine Liste mit den gesuchten Umsätzen:

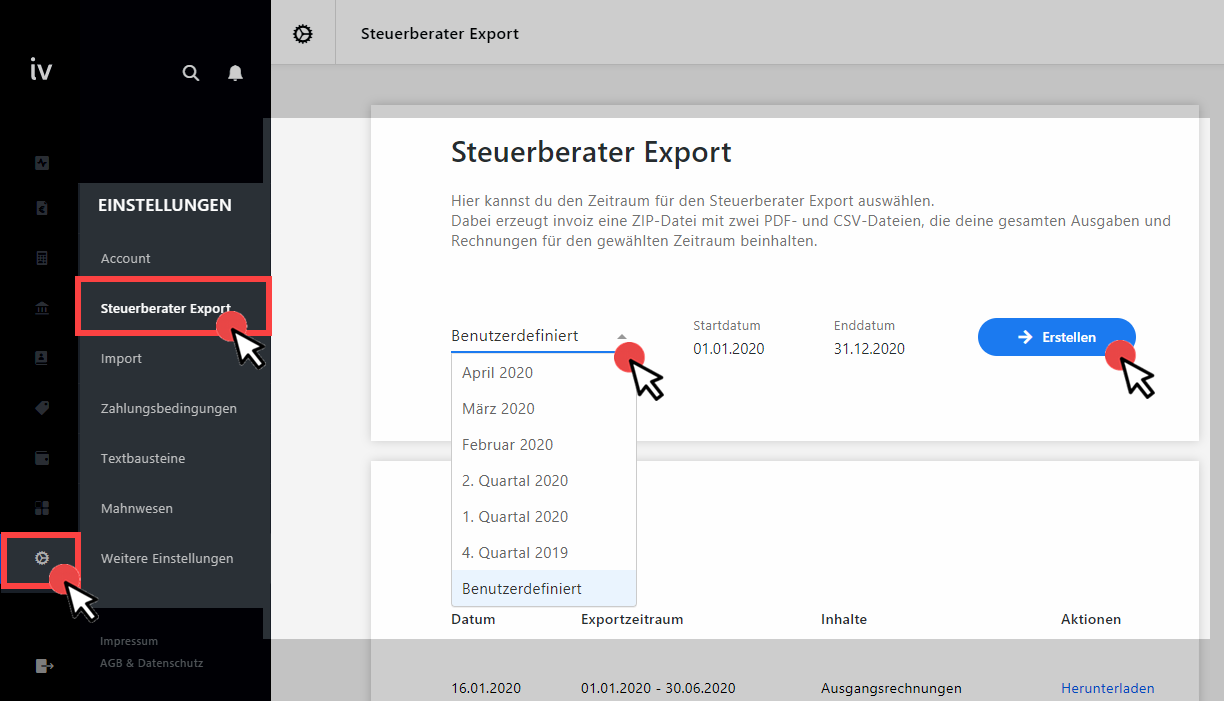

Für eine Umsatz-Übersicht kannst du auch den smarten invoiz-„Steuerberater Export nutzen. Den findest du im Bereich „Einstellungen“. Hier wählst du den gewünschten Auswertungs-Zeitraum und klickst auf „Erstellen“:

Daraufhin erzeugt invoiz zwei PDF-Dokumente:

- Eine Liste deiner Ausgangsrechnungen (mit angehängten Kopien der einzelnen Ausgangsrechnungen) sowie

- eine Liste deiner Ausgaben (mit sämtlichen Brutto-, Netto- und Steuer-Einzelbeträgen sowie den summarischen Netto- und Bruttowerten).

In der Übersicht deiner Ausgangsrechnungen sind auch die bisher „Erhaltenen Zahlungen“ aufgeführt:

Wichtig: Verkäufe umsatzsteuerfreier Lieferungen und Leistungen sowie Einnahmen aus Verkäufen aus deinem Betriebsvermögen brauchst du bei der Berechnung der 22.000-Euro-Grenze nicht zu berücksichtigen!

Auch die grundsätzlich umsatzsteuerpflichtigen privaten Entnahmen oder Nutzungsanteile zählen nicht zum Kleinunternehmer-Jahresumsatz. Die Einnahmen für die Privatnutzung des Geschäftswagens oder Bürotelefons musst du also nicht berücksichtigen.

Tipp: Weitere Informationen über die Voraussetzungen der Kleinunternehmer-Regelung gemäß § 19 UStG findest du im invoiz-Crashkurs Kleinunternehmerregelung.

Kleinunternehmer-Umsatzgrenze: Was tun, wenn’s eng wird?

Du willst weiterhin die Kleinunternehmerregelung in Anspruch nehmen? Deinen Kunde keine Umsatzsteuer in Rechnung stellen? Dann achte darauf, dass deine Umsätze auch in diesem Jahr unter 22.000 Euro liegen.

Falls du schon jetzt absehen kannst, dass es schwierig wird, die Umsatzgrenze der einzuhalten, hast du verschiedene Möglichkeiten. Du kannst …

- bis Ende 2020 weniger Aufträge übernehmen oder sie aufs nächste Jahr verschieben,

- Rechnungen für Aufträge des Jahres 2020 erst im Jahr 2021 verschicken und

- bei bereits verschickten Rechnungen mit den betreffenden Kunden vereinbaren, dass sie erst im nächsten Jahr bezahlen.

Oder aber du überlegst, ob es überhaupt sinnvoll ist, weiterhin die Umsatz-Punktlandung zu versuchen. Schließlich bringt der bewusste Verzicht auf den Kleinunternehmer-Status auch eine Reihe von Vorteilen. Angefangen beim Vorsteuerabzug bis hin zum besseren Unternehmens-Image.

Wer schläft, den bestraft der Fiskus!

Solltest du jedoch den Wechsel zur Regelbesteuerung versäumen, kann das für dich ziemlich teuer werden. Angenommen, du merkst erst Mitte 2021, dass die Voraussetzungen der Kleinunternehmer-Regelung bei dir nicht mehr erfüllt sind:

Dann verlangt das Finanzamt von dir für alle aufgelaufenen Umsätze den im Verkaufspreis enthaltenen Umsatzsteueranteil. Dass du auf deinen Rechnungen keine Mehrwertsteuer ausgewiesen hast, spielt keine Rolle! Du musst den Umsatzsteueranteil aus der eigenen Tasche bezahlen.

Rechenexempel gefällig? Nehmen wir an, deine Kunden haben bis Mitte 2021 Rechnungen über 15.000 Euro beglichen. Dann sind darin beim Regelsteuersatz von 19% knapp 2.400 Euro Umsatzsteuer enthalten.

Genauer: 15.000 / 1,19 x 19 / 100 = 2.394,95 Euro. Die allerwenigsten Kleinunternehmer zahlen das aus der Portokasse!

Zwar darfst du deinen Kunden theoretisch korrigierte Rechnungen inklusive Umsatzsteuer schicken. Ob sie jedoch bereit sind, die auch zu zahlen, ist fraglich. Denn für Verbraucher bedeutet der Mehrwertsteuer-Aufschlag eine echte Preiserhöhung. Das ist ja auch der Grund ist, warum die Kleinunternehmer-Regelung vor allem im Privatkundengeschäft angewendet wird.

Im B2B-Geschäft hat die Kleinunternehmer-Regelung für dich gegenüber der Regelbesteuerung keine finanziellen Vorteile. Schließlich ist die Vorsteuer für deine Geschäftskunden ja ein durchlaufender Posten.

Du willst noch mehr zum Thema Kleinunternehmer wissen?Dann bist du in unserer invoiz-Bibliothek bestens aufgehoben. Auf der Seite „Kleinunternehmerregelung: Was du als Kleinunternehmer wissen musst!“ findest du alle wichtigen Informationen für Kleinunternehmer. |

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung.

Wie sieht es denn bei der 50.000 EUR Grenze aus? Mein Fall: Ich werde die 17.500 in diesem Jahr erstmals überschreiten, aber die 50.000 werden auch gleich eng (lande vielleicht bei 60.000). Habe dem Finanzamt aber schon gesagt, dass ich ab Anfang 2018 zur Einzelunternehmerregelung wechseln werde und die haben das bereits vorgemerkt. Machen die mir jetzt die Hölle heiß? Das sind ja alles nur Schätzungen….

Hallo Christoph,

vielen Dank für deine Nachfrage! Kurz vorweg: Eine steuerliche Einzelfallberatung können (und dürfen) wir dir an dieser Stelle nicht anbieten – daher nur ganz allgemein:

1.

Bei der 50.000-Euro-Grenze des § 19 UStG https://www.gesetze-im-internet.de/ustg_1980/__19.html

… handelt es sich um eine Schätzung. Anfang 2017 hast du geschätzt, dass dein Umsatz „im laufenden Kalenderjahr 50.000 Euro voraussichtlich nicht übersteigen wird“. So verlangt es das Gesetz – alles im grünen Bereich.

2.

Dass der Umsatz, wie in deinem Fall, unverhofft ca. 20% höher ausfällt, kommt in den besten Unternehmen vor. Sofern deine Schätzung zu Jahresbeginn seriös und der Auftragsboom nicht absehbar war, hast du nichts zu befürchten.

3.

Das gilt vor allem deshalb, weil du deine positive Geschäftsentwicklung offenbar schon von dir aus dem Finanzamt mitgeteilt hast.

4.

Übrigens: Eine „Einzelunternehmerregelung“ gibt es nicht. Einzelunternehmer bist du auch jetzt schon. Ab 2018 gilt für dich bloß die Kleinunternehmer-Regelung nicht mehr. Statt dessen unterliegst du bei der Umsatzsteuer der Regelbesteuerung. Das war‘s auch schon: Alles ist / wird gut.

5.

Die Einzelheiten besprichst du am besten mit einem Steuerberater. Den kannst du ab nächstem Jahr wahrscheinlich ohnehin gebrauchen.

Alles Gute und viele Grüße, Wiebke

Hallo Wiebke,

vielen Dank für die Antwort, das hört sich ja entspannt an 😉 Ich gehe dann mal die nächsten Schritte.

Viele Grüße

Christoph