Du brauchst mehr Zeit für deine Umsatzsteuer-Voranmeldungen? Und möchtest möglichst selten mit der Umsatzsteuer zu tun haben? Dann ist die Dauerfristverlängerung genau das Richtige für dich.

Die Fristverlängerung bekommst du vom Finanzamt. Der Antrag ist unkompliziert. Und Gebühren fallen auch nicht an. Rechtsgrundlagen sind § 18 UStG und § 46 UStDV.

Doch der Reihe nach. Häufigkeit und Zeitpunkt von Voranmeldungen hängen von der Umsatzsteuer-Zahllast des Vorjahres ab. Unter „Zahllast“ versteht man die Summe aller Umsatzsteuer-Einnahmen minus die selbst gezahlte Vorsteuer.

- Falls deine Zahllast höher als 7.500 Euro war, musst du monatliche Voranmeldungen abgeben. Spätester Meldetermin ist dann standardmäßig der 10. Tag des Folgemonats.

- Lag die Zahllast zwischen 1.000 Euro und 7.500 Euro, sind vierteljährliche Voranmeldungen Pflicht. Standard-Termine sind der 10. April, 10. Juli, 10. Oktober und 10. Januar.

Nur bei einer Zahllast von weniger als 1.000 Euro pro Jahr verzichtet das Finanzamt auf Voranmeldungen. In dem Fall genügt bei der Umsatzsteuer die jährliche Steuererklärung.

Dauerfristverlängerung: Mehr Zeit für Voranmeldungen

Eine dauerhafte Fristverlängerung können alle umsatzsteuerpflichtigen Unternehmer beantragen. Ganz gleich, ob Monatsmelder oder Quartalsmelder. Durch die Dauerfristverlängerung verschiebt sich der Voranmeldezeitpunkt um einen Monat nach hinten.

- So ist zum Beispiel die Monatsmeldung für April 2019 erst am 10. Juni 2019 fällig.

- Und die Quartalsmeldung für das 1. Quartal 2019 verschiebt sich vom 10. April auf den 10. Mai 2019.

Monatszahler müssen den Antrag auf Dauerfristverlängerung bis zum 10. Februar eines Jahres stellen. Quartalszahler können sich mit dem Antrag bis 10. April Zeit lassen.

Wenn du dein Unternehmen neu gründest, kannst du die Fristverlängerung auch später im Jahr beantragen.

Zahlung einer Sondervorauszahlung

Allerdings hat die Sache auch einen kleinen Haken: Falls du monatliche Voranmeldungen abgibst, musst du bei Dauerfristverlängerung eine „Sondervorauszahlung“ leisten. Mit anderen Worten: Der Staat gewährt dir zwar etwas mehr Zeit beim Abrechnen deiner Steuereinnahmen. Er will aber nicht länger auf sein Geld warten.

Weil die genaue Höhe des Steueranspruchs für das laufende Kalenderjahr nicht bekannt ist, reicht eine Durchschnitts-Berechnung. Die Sondervorauszahlung beträgt 1/11 der Umsatzsteuer-Vorauszahlungen im Vorjahr.

Die Berechnung der Sondervorauszahlungen ist nicht schwierig. Angenommen, die Summe der Vorauszahlungen beträgt im Jahr 2019 9.350 Euro. Für 2020 beantragst du die Dauerfristverlängerung. Dann musst du im Februar 2020 eine Sondervorauszahlung von 9.350 / 11 = 850 Euro ans Finanzamt überweisen.

Die geleistete Sondervorauszahlung wird mit der letzten Umsatzvoranmeldung des Jahres verrechnet. Die ist normalerweise zu Beginn des Folgejahres fällig.

Praxistipps:

- Du hast dein Unternehmen im Vorjahr gegründet? Und warst nur einige Monate selbstständig? Dann werden die Vorauszahlungen aufs ganze Jahr hochgerechnet.

- Wenn du dich erst in diesem Jahr selbstständig gemacht hast, gibt es keine Vorjahres-Vorauszahlungen. Dann wird die Sondervorauszahlung auf Basis der „zu erwartenden Vorauszahlungen des Kalenderjahres“ berechnet. Das steht in § 47 Abs. 3 UStDV.

- Quartalszahler brauchen wegen der Dauerfristverlängerung gar keine Sondervorauszahlung zu leisten. Sie können sich in der Regel auch eine eneute Antragstellung sparen.

Dauerfristverlängerung: Zahl der Meldetermine halbieren

Falls du monatliche Voranmeldungen abgeben musst, kannst du mithilfe der Dauerfristverlängerung ganz nebenbei die Anzahl der Meldetermine zu halbieren. Der Trick dabei: Du erledigst jeweils zwei Voranmeldungen auf einen Streich.

Dadurch hast du zwar nicht sehr viel weniger Arbeit. Du musst dich aber nur halb so oft mit der Umsatzsteuer beschäftigen. Und weil du zwei Voranmeldungen auf einmal erledigst, geht dir die Sache sogar etwas schneller von der Hand.

Nimm zum Beispiel die Umsatzsteuervoranmeldung für April 2019:

- Durch die Dauerfristverlängerung ist die April-Voranmeldung erst am 10. Juni 2019 fällig.

- Niemand hindert dich daran, im Juni auch gleich die Voranmeldung für Mai 2019 abzugeben.

- Dadurch hast du zwei Monate lang Ruhe vor der Umsatzsteuer.

Nächster Steuertermin ist damit erst wieder der 10. August 2019. Falls du dann in einem Aufwasch die Voranmeldungen für Juni und Juli erledigst, kannst du bis Oktober eine Umsatzsteuer-Pause einlegen.

So stellst du den Antrag auf Dauerfristverlängerung

Der Antrag ist normalerweise ein Selbstläufer. Laut § 46 UStDV muss das Finanzamt die Fristverlängerung gestatten. Nur wenn der „Steueranspruch gefährdet erscheint“, darf der Fiskus den Antrag ablehnen.

Die Antragstellung selbst ist schnell erledigt. Sie muss elektronisch ans Finanzamt übermittelt werden. Zur Vermeidung „unbilliger Härten“ kann das Finanzamt sich ausnahmsweise auch mit einem Papierantrag zufriedengeben.

Die elektronische Antragstellung ist auf unterschiedlichen Wegen möglich:

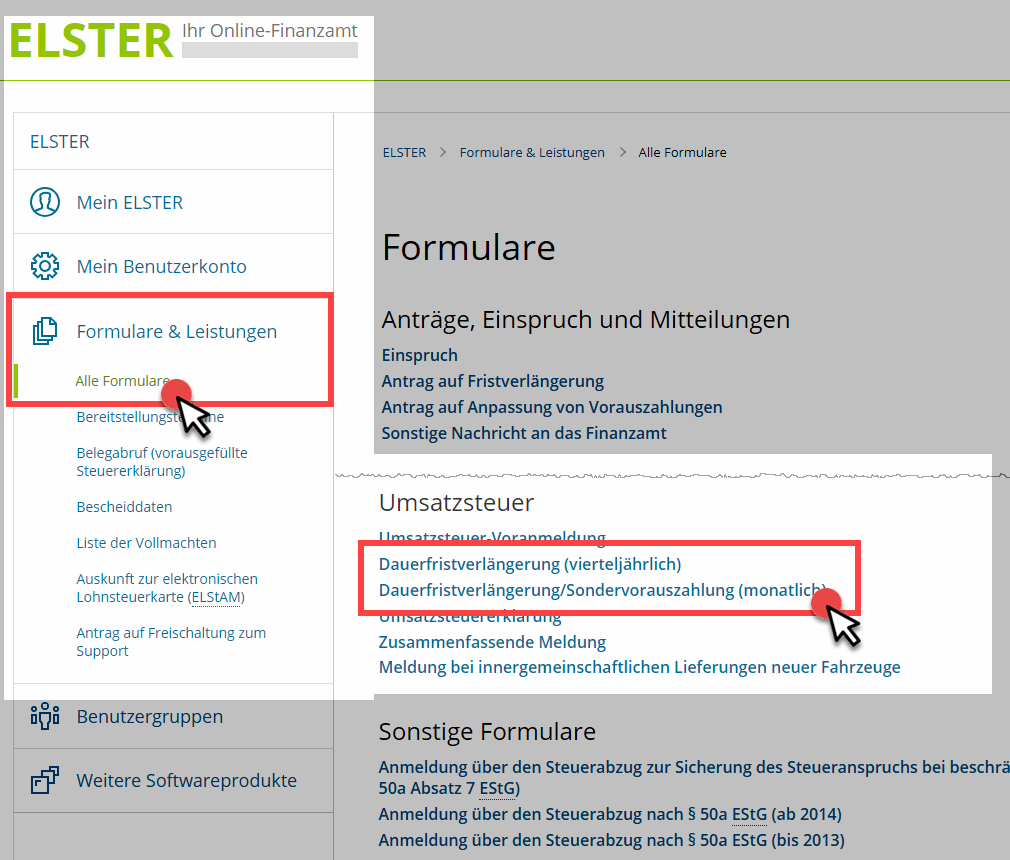

- Über das Elster-Portal: Dort klickst du in der Rubrik „Formulare & Leistungen“ auf „Alle Formulare“. In der alphabetischen Formularliste scrollst du bis zum Abschnitt „Umsatzsteuer“. Dort findest du zwei Menüpunkte:

- „Dauerfristverlängerung (vierteljährlich)“ und

- „Dauerfristverlängerung/Sondervorauszahlung (monatlich)“.

Du klickst auf den passenden Link. Nun brauchst du nur noch das Jahr auszuwählen und die die Angaben zu deinem Unternehmen zu machen.

Falls Sondervorauszahlungen fällig sind, gibst du noch die Höhe der Vorauszahlungen im Vorjahr an. Nachdem du das ausgefüllte Formular geprüft hast, klickst du auf die Schaltfläche „Versenden Ihrer Daten“. Das war’s auch schon.

- Den elektronischen Antrag auf Fristverlängerung kannst du aber auch mithilfe deiner Steuer- oder Buchführungs-Software stellen. Die meisten professionellen Programme verfügen über eine Elster-Schnittelle.

- Wenn du einen Steuerberater hast, darf auch der den Antrag für dich stellen.

Apropos: Solltest du noch keinen Steuerberater haben, lohnt sich ein Blick auf den Beitrag „Steuern & Buchführung: Selber machen oder Berater?“ Zwar ist die Dauerfristverlängerung keine Raketenwissenschaft. Das gilt auch für die Anmeldung der Sondervorauszahlung und viele andere Steuerpflichten.

Doch mit Unterstützung eines Experten schläft es sich aber ruhiger. Außerdem hilft dir ein guter Steuerberater dabei, Steuern zu sparen.

Noch Fragen?

Was beim Thema Umsatzsteuer, Mehrwertsteuer, Vorsteuer und Voranmeldungen sonst noch alles zu beachten ist, erfährst du auf folgenden Seiten:

- Welche Steuern zahlen Unternehmer? Teil 4: Umsatzsteuer

- Crashkurs: Die Kleinunternehmer-Regelung

- Umsatzsteuer: Von der Steuersignatur zur Steuererklärung

- Soll- oder Ist-Versteuerung: Was ist der Unterschied?

- Rechnungsstellung: Umsatzsteuer oder Mehrwertsteuer?

- Welcher Steuersatz gilt: 0%, 7% oder 19%?

- 19 % Vorsteuerabzug trotz 7 % Umsatzsteuer: Ist das erlaubt?

- Schlussrechnungen: Vorsicht mit der Umsatzsteuer!

Teste invoiz 14 Tage lang kostenlos auf Herz und Nieren. Dazu kannst du dich einfach per E-Mail und Passwort registrieren. Anschließend steht dir sofort der volle Funktionsumfang von invoiz zur Verfügung.