Kleingewerbe und Kleinunternehmer sind rechtlich gesehen keine Synonyme für „kleines Unternehmen“:

- Kleinunternehmer ist ein Begriff aus dem Umsatzsteuerrecht. Bis zu einem Jahresumsatz von 22.000 Euro (bis 2019: 17.500 Euro) müssen Kleinunternehmer auf ihren Rechnungen keine Umsatzsteuer ausweisen. Das senkt den bürokratischen Umsatzsteuer-Aufwand spürbar. Außerdem ergeben sich im Privatkundengeschäft Preisvorteile gegenüber Wettbewerbern.

- Dagegen stammt der Begriff Kleingewerbe aus dem Handels- und Gewerberecht. Wegen des eingeschränkten Geschäftsumfanges muss ein Kleingewerbetreibender die anspruchsvollen Vorschriften des Handelsgesetzbuches nicht beachten. Das erspart dir zum Beispiel die doppelte Buchführung.

Kleingewerbe oder Kleinunternehmer

Mit anderen Worten:

- Umsatzsteuerliche Kleinunternehmer, die ein Gewerbe betreiben, sind zugleich Kleingewerbetreibende.

- Umgekehrt können Kleingewerbetreibende nur so lange Kleinunternehmer sein, wie ihr Vorjahres-Umsatz unter 22.000 Euro liegt.

Außerdem gibt es sehr viele Kleinunternehmer, die überhaupt kein Kleingewerbe betreiben. Denn Freiberufler und ähnliche Selbstständige gelten per Definition nicht als Gewerbetreibende.

Deshalb sind sie auch keine Kleingewerbetreibende. Und zwar auch dann, wenn sie nur geringfügige Umsätze und Gewinne erzielen. Freiberufler mit niedrigen Umsätzen können dagegen sehr wohl Kleinunternehmer sein.

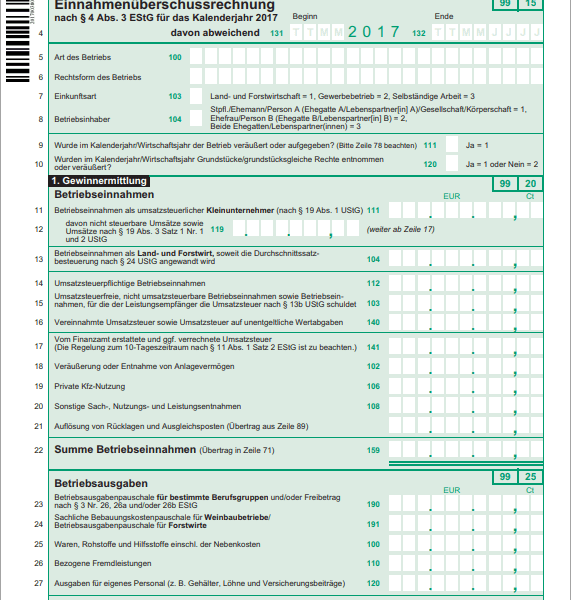

Ganz gleich, ob Freiberufler oder Gewerbe: Eine Einnahmen-Überschuss-Rechnung müssen sowohl Kleingewerbetreibende als auch Kleinunternehmer abgeben. Damit ermitteln sie ihren Gewinn. Der bildet zusammen mit allen anderen persönlichen Einkünften die Berechnungsgrundlage für die Einkommensteuer.

Was ist ein Kleinunternehmer?

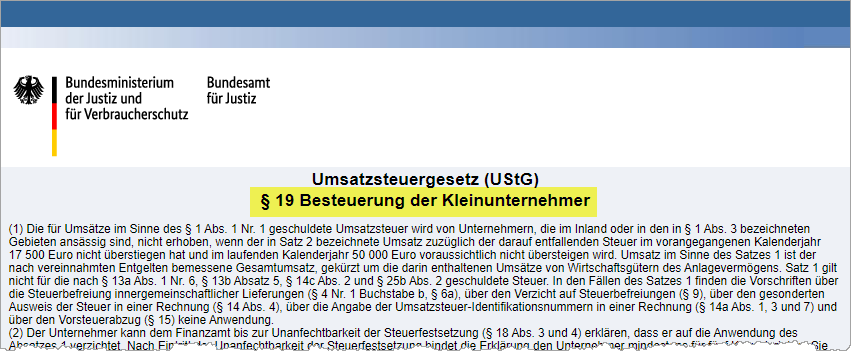

Zurück zur Umsatzsteuer: Die „Besteuerung der Kleinunternehmer“ ist in 19 UStG geregelt. Demnach giltst du als umsatzsteuerlicher Kleinunternehmer, solange …

- dein Vorjahres-Umsatz weniger als 22.000 Euro betragen hat (bis 2019: 17.500 Euro Umsatz) und

- im laufenden Kalenderjahr voraussichtlich nicht mehr als 50.000 Euro betragen wird:

Vorteile des Kleinunternehmer-Status

Als umsatzsteuerlicher Kleinunternehmer hast du einige Vorteile. Du …

- brauchst dir keine Gedanken über den richtigen Umsatzsteuersatz für deine Produkte und Dienstleistungen zu machen,

- musst keine Umsatzsteuer auf deinen Rechnungen ausweisen,

- kannst dir die monatlichen Umsatzsteuer-Voranmeldungen sparen und

- brauchst keine Umsatzeuer-Einnahmen ans Finanzamt zu überweisen.

Dafür bekommst du andererseits aber auch die von dir gezahlte Umsatzsteuer („Vorsteuer“) nicht vom Finanzamt erstattet. Vorsteuer ist der Umsatzsteueranteil, den du beim betrieblichen Einkauf von Waren und Dienstleistungen bezahlst.

Lektüretipps: Du möchtest Kleinunternehmerregelung in Anspruch nehmen? Dann lohnt sich ein Blick auf unsere Übersichts-Seite „Kleinunternehmerregelung – alles was du wissen musst„.

Was ist ein Kleingewerbe?

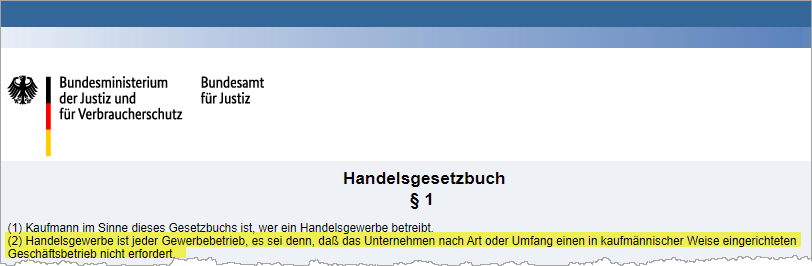

Ein Kleingewerbe ist ein gewerbliches Unternehmen, dessen Betreiber nicht an die Vorschriften des Handelsgesetzbuches gebunden ist.

Hintergrund: Gewerbebetriebe gelten grundsätzlich als Kaufleute. Sie müssen die komplizierten kaufmännischen Vorschriften des Handelsgesetzbuches beachten. Es sei denn, dass ihr Unternehmen „nach Art und Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb nicht erfordert“.

Diese Einschränkung findet sich in § 1 Abs. 2 HGB :

Das bringt eine Menge Erleichterungen. Kleingewerbe …

- werden nicht ins Handelsregister eingetragen,

- können sich die doppelte kaufmännische Buchführung sparen,

- brauchen keine Bilanzen zu erstellen und

- müssen auch keine kaufmännischen Branchengepflogenheiten und Spezialvorschriften beachten.

Wichtig: Kleingewerbetreibende sind zwar keine Kaufleute – als Unternehmer gelten sie aber sehr wohl! In Ausübung deiner gewerblichen Tätigkeit kannst du dich also zum Beispiel nicht auf den Verbraucherschutz berufen. Anspruch auf das 14-tägige Rückgaberecht im Versandhandel hast du nur in deiner Freizeit als Verbraucher.

Kleingewerbe-Pflichten

Die Vorschriften für Kleingewerbetreibende finden sich im Bürgerlichen Gesetzbuch, in der Gewerbeordnung, der Abgabenordnung und anderen Steuer- und Sozialgesetzen. Auch wenn du dir die kaufmännischen Feinheiten sparen kannst, kommt bei der Gründung eines Kleingewerbes einiges auf dich zu:

- Anmelden beim Gewerbeamt (= Gewerbeschein),

- Anmelden deiner Tätigkeit beim Finanzamt (Ausfüllen des „Fragebogens zur steuerlichen Erfassung“),

- Abgabe monatlicher Umsatzsteuervoranmeldungen (sofern du kein umsatzsteuerlicher Kleinunternehmer bist),

- Abgabe jährlicher Einkommen-, Umsatz- und Gewerbesteuererklärungen,

- Mitgliedschaft in der lokalen Industrie- und Handelskammer,

- Beantragen einer Betriebsnummer bei der Agentur für Arbeit (falls du Mitarbeiter beschäftigen wirst) und die

- Anmeldung der Mitarbeiter bei der Berufsgenossenschaft und der Krankenkasse.

Hinzu kommt die Gewerbesteuer: Wenn der Gewerbeertrag den Freibetrag von 24.500 Euro überschreitet, zahlen auch kleine Gewerbebetriebe Gewerbesteuer. Die rechnet das Finanzamt zwar auf die Einkommensteuer an. Um eine zusätzliche finanzielle Belastung handelt es sich meistens trotzdem.

Lektüretipp: Ausführlichere Informationen zum Thema Gewerbesteuer findest du im Blogbeitrag „Welche Steuern zahlen Unternehmer? Teil 2: Gewerbesteuer„.

Und was ist, wenn ich ein Kleingewerbe gründe und mein Unternehmen später wächst? Wie lange gelte ich denn als Kleingewerbetreibender?

Kleingewerbe-Kriterien

Die gute Nachricht: Nur wenn du eine Handels- oder Kapitalgesellschaft gründest, musst du dich von vornherein ins Handelsregister eintragen lassen. Dann giltst du auch automatisch als Kaufmann und musst die HGB-Vorschriften beachten.

In allen anderen Fällen kannst du als Einzelunternehmer erst einmal davon ausgehen, dass du bis auf Weiteres ein Kleingewerbe führst. Das gilt auch dann, wenn du dich mit einem Geschäftspartner zu einer Gesellschaft bürgerlichen Rechts (GbR) zusammenschließt.

Die Pflicht zur kaufmännischen Buchführung und Bilanzierung entsteht laut § 141 Abgabenordnung frühestens ab

- einem Jahresumsatz von 600.000 Euro oder

- einem Gewinn aus Gewerbebetrieb von mehr als 60.000 Euro.

Abgesehen davon wird die Kaufmannseigenschaft in der Gesamtschau anhand verschiedener Kriterien geprüft. Dazu zählen:

- Mitarbeiterzahl,

- Betriebsvermögen,

- eingesetztes Fremdkapital oder auch

- Anzahl der Geschäftsbeziehungen und Geschäftsvorfälle.

Verallgemeinerbare Zahlen oder Grenzwerte für die verschiedenen Aspekte gibt es nicht. Rückwirkende böse Überraschungen musst du zum Glück aber nicht befürchten:

Du hast Umsatz- oder Gewinngrenzen überschritten? Dann du wirst vom Finanzamt ausdrücklich aufgefordert, in Zukunft die kaufmännischen Vorschriften zu erfüllen. Die Umstellung gilt aber erst mit Beginn des Jahres, das auf die Aufforderung folgt!

Doch bevor das passiert, hast du aus steuerlichen und haftungsrechtlichen Gründen wahrscheinlich längst eine „richtige“ Firma gegründet. All das besprichst du am besten mit einem Steuerberater.

Falls du noch keinen hast, lohnt sich ein Blick auf den invoiz-Blogbeitrag „Steuern & Buchführung: Selber machen oder Berater?“

Noch Fragen?

Was für Solo-Selbstständige und kleine Unternehmen sonst noch wichtig ist, erfährst du auf folgenden Seiten:

- Genehmigungen und Meldepflichten: Muss das sein?

- Selbstständig machen? So meldest du dich beim Finanzamt an!

- Freelancer-Checkliste: Die 10 Gründer-Gebote

- 11 Gründe: Warum du als Freelancer gute Karten hast

- Angebot schreiben: So geht’s!

- Rechnung schreiben: So geht’s!

Am besten probierst du die invoiz-Demo gleich aus. Einfach mit E-Mailadresse und Passwort registrieren. Und sofort steht dir der volle Funktionsumfang kostenlos zur Verfügung.